Derivación de Responsabilidad Tributaria: Guía Definitiva para Empresarios 2025

Última actualización: 29 de septiembre de 2025

Resumen

La derivación de responsabilidad tributaria es uno de los procedimientos más agresivos que la Agencia Tributaria puede iniciar contra administradores y empresarios. En 2025, estos procedimientos han aumentado un 45% respecto al año anterior, convirtiendo la defensa especializada en una necesidad urgente para proteger tu patrimonio personal. Esta guía definitiva te proporciona toda la información actualizada, estrategias de defensa probadas y los pasos exactos para actuar si recibes una notificación.

1. ¿Qué es la Derivación de Responsabilidad Tributaria?

La derivación de responsabilidad tributaria es el procedimiento administrativo mediante el cual la Agencia Tributaria (AEAT) traslada la deuda tributaria impagada de una empresa o contribuyente a una tercera persona. Esta figura legal, regulada en los artículos 39 a 43 de la Ley 58/2003 General Tributaria (LGT), permite a Hacienda cobrar deudas cuando el deudor principal carece de patrimonio suficiente o ha cometido determinadas conductas.

“Si buscas una **explicación sencilla y ejemplos **claros sobre este procedimiento, te recomiendo nuestro artículo: ¿Qué es una Derivación de Responsabilidad Tributaria y Cómo me Afecta?”

¿Por qué es tan grave?

Cuando Hacienda deriva una responsabilidad tributaria:

-

Tu patrimonio personal queda expuesto al cobro de deudas que originalmente no eran tuyas

-

Responderás con todos tus bienes presentes y futuros, incluyendo cuentas bancarias, inmuebles, vehículos y salarios

-

Puedes enfrentarte a embargos preventivos inmediatos sin previo aviso

-

La deuda puede incluir el importe principal, intereses y sanciones, multiplicando la cantidad original

-

Afecta tu historial crediticio y reputación empresarial de forma permanente

Marco Legal Actualizado 2025

La regulación de la derivación de responsabilidad tributaria se encuentra en:

-

Ley 58/2003, de 17 de diciembre, General Tributaria (LGT) - Artículos 39 a 43

-

Jurisprudencia del Tribunal Supremo - Sentencias clave de 2024 y 2025

Importante: El Tribunal Supremo ha emitido sentencias recientes (enero y mayo de 2025) que limitan significativamente el alcance de la derivación y refuerzan las garantías del contribuyente. Estas sentencias obligan a la Administración a probar de forma exhaustiva la conducta del responsable, invirtiendo la carga de la prueba en favor del administrador.

2. Tipos de Responsabilidad Tributaria: Solidaria vs Subsidiaria

Comprender la diferencia entre responsabilidad solidaria y subsidiaria es fundamental, ya que determina cuándo y cómo Hacienda puede reclamarte el pago.

Tabla Comparativa

| Característica | Responsabilidad Solidaria (Art. 42 LGT) | Responsabilidad Subsidiaria (Art. 43 LGT) |

|---|---|---|

| **Momento de exigencia** | Inmediato, sin necesidad de agotar el patrimonio del deudor principal | Solo después de declarar fallido al deudor principal |

| **Gravedad de la conducta** | Requiere participación activa, dolo o culpa grave | Puede derivarse por simple negligencia o conducta omisiva |

| **Orden de reclamación** | Hacienda puede elegir reclamar primero al responsable | Hacienda debe intentar cobrar primero al deudor principal |

| **Alcance de la deuda** | Deuda principal + sanciones + intereses del responsable | Deuda principal + sanciones (con limitaciones según STS 2025) |

| **Plazo de prescripción** | 4 años desde que finaliza el plazo de pago voluntario | 4 años desde que se declara fallido al deudor principal |

| **Ejemplos típicos** | Cooperar activamente en infracciones, administrador que participa en fraude | Administrador que no actúa con diligencia, cese sin liquidar obligaciones |

Responsabilidad Solidaria (Art. 42 LGT)

Los supuestos más comunes de responsabilidad solidaria incluyen:

a) Causantes o colaboradores en infracciones tributarias (Art. 42.1.a LGT)

-

Requiere participación activa y consciente en la infracción

-

Debe probarse dolo o culpa grave

-

Alcanza tanto la deuda como la sanción

b) Sucesión en la actividad empresarial (Art. 42.1.c LGT)

-

Al adquirir una empresa o negocio

-

Responsabilidad por deudas tributarias no prescritas

-

Limitada al valor de lo adquirido si se comunica la operación a Hacienda

c) Grupos de sociedades y control efectivo (Art. 42.1.g LGT)

-

Cuando existe control efectivo de la sociedad deudora

-

Se acredita creación abusiva o fraudulenta para eludir responsabilidad

-

Requiere confusión patrimonial o unicidad de esferas económicas

Responsabilidad Subsidiaria (Art. 43 LGT)

Los supuestos más frecuentes de responsabilidad subsidiaria son:

a) Administradores por infracciones tributarias (Art. 43.1.a LGT)

-

Novedad jurisprudencial 2025: El Tribunal Supremo ha confirmado el carácter sancionador de este supuesto

-

La Administración debe probar la conducta omisiva específica del administrador

-

No basta con acreditar la condición formal de administrador

-

Sentencia TS 594/2025 de mayo: Prohíbe la inversión de la carga de la prueba

b) Administradores por cese de actividad (Art. 43.1.b LGT)

-

Cuando la sociedad cesa sin liquidar deudas tributarias pendientes

-

Debe probarse que el administrador no hizo lo necesario para el pago

-

O que adoptó medidas causantes del impago

-

Este es el supuesto más litigado en 2025

c) Administradores por autoliquidaciones sin ingreso reiteradas (Art. 43.2 LGT)

-

Aplicable a IVA, retenciones de IRPF y cotizaciones sociales

-

Debe existir continuidad en la actividad

-

Se presume falta de intención de pago si se pagan otros créditos posteriores

d) Contratistas principales (Art. 43.1.f LGT)

-

Responsabilidad por deudas de subcontratistas

-

Limitada a retenciones y repercusiones

-

Se evita solicitando certificado de estar al corriente de pagos

3. El Procedimiento de Derivación Paso a Paso

Fase 1: Iniciación del Expediente (Día 0)

¿Qué ocurre? La AEAT inicia el procedimiento de derivación mediante acuerdo motivado. Este acuerdo debe contener:

-

Identificación del deudor principal y del responsable

-

Deuda objeto de derivación (concepto, importe, ejercicios)

-

Fundamento jurídico de la derivación

-

Hechos que justifican la declaración de responsabilidad

¿Cuándo puede iniciarse?

-

Responsabilidad solidaria: En cualquier momento, incluso antes de finalizar el procedimiento contra el deudor principal

-

Responsabilidad subsidiaria: Solo después de declarar fallido al deudor principal

Fase 2: Notificación y Trámite de Alegaciones (Días 1-15)

Recibirás una notificación que incluye:

-

Propuesta de declaración de responsabilidad

-

Plazo de 15 días hábiles para formular alegaciones

-

Documentación que justifica la derivación

CRÍTICO: Este es tu momento más importante para actuar. Los primeros 15 días determinan el 80% del éxito de tu defensa.

Fase 3: Resolución del Expediente (Máximo 6 meses)

La Administración tiene un plazo máximo de 6 meses para resolver desde la notificación de inicio. Si no resuelve en plazo:

-

El expediente caduca por silencio administrativo

-

Pero la AEAT puede iniciar uno nuevo si no ha prescrito el derecho

Fase 4: Declaración de Responsabilidad

Si la resolución es desfavorable:

-

Te declaran responsable de la deuda

-

Se incorporan cartas de pago a tu nombre

-

Tienes un plazo de pago voluntario de 30 días (igual que el deudor principal)

-

Si no pagas, se inicia procedimiento ejecutivo inmediato

Cronograma Visual del Procedimiento

**DÍA 0: Inicio expediente

**↓ (notificación inmediata)

**DÍAS 1-15: PLAZO DE ALEGACIONES ⚠️ CRÍTICO

**↓ (análisis alegaciones)

**DÍAS 16-180: Resolución (máx. 6 meses)

**↓ (si es desfavorable)

**DÍA 181: Declaración de responsabilidad

**↓ (cartas de pago)

**DÍAS 182-212: Plazo pago voluntario (30 días)

**↓ (si no hay pago)

DÍA 213: INICIO EMBARGO Y EJECUCIÓN FORZOSA

Si quieres ver el procedimiento desglosado en plazos, avisos y fases críticas, consulta nuestra guía detallada aquí: [El Procedimiento de Derivación Paso a Paso](/procedimiento-derivacion-responsabilidad/)

4. Derechos del Responsable Tributario: Novedades Jurisprudenciales 2025

Derecho Fundamental: Puedes Impugnar la Deuda Derivada

Sentencia del Tribunal Supremo de enero de 2025: El Alto Tribunal ha confirmado que el responsable tributario tiene derecho pleno a impugnar no solo el presupuesto que justifica su responsabilidad, sino también las liquidaciones y sanciones originales del deudor principal.

¿Qué significa esto?

-

Puedes cuestionar si la deuda original era correcta

-

Puedes alegar prescripción de la deuda original

-

Puedes impugnar los cálculos, intereses y sanciones

-

Este derecho se mantiene incluso si existe sentencia firme contra el deudor principal

Límites a lo que Hacienda Puede Derivar

Sentencia TS 17 de enero de 2025: La derivación de responsabilidad no incluye los intereses de demora ni los recargos del periodo ejecutivo exigidos al deudor principal, salvo en casos excepcionales del art. 42.2 LGT.

Impacto práctico: Si te derivan una deuda de 100.000€, pero el deudor principal pagó 30.000€ en intereses de demora, esos 30.000€ NO pueden derivarse a ti.

Garantías Reforzadas en Derivaciones por Art. 43.1.a LGT

Sentencia TS 594/2025 de mayo de 2025: Establece que:

- La Administración debe probar la conducta culpable del administrador

-

Debe demostrarse qué actos concretos omitió realizar

-

Debe acreditarse la relación causal entre la omisión y el daño fiscal

- Se prohíbe la inversión de la carga de la prueba

-

Es Hacienda quien debe probar la falta de diligencia

-

Respeto al principio de presunción de inocencia (art. 24 CE)

- Naturaleza sancionadora del art. 43.1.a LGT

-

Aplicación de garantías del derecho sancionador

-

Principio de culpabilidad (dolo o culpa, aunque sea negligencia)

5. Estrategias de Defensa: Cómo Defenderse con Éxito

Fase de Alegaciones: Las Primeras 72 Horas

Los primeros 3 días son determinantes. En ese periodo debes:

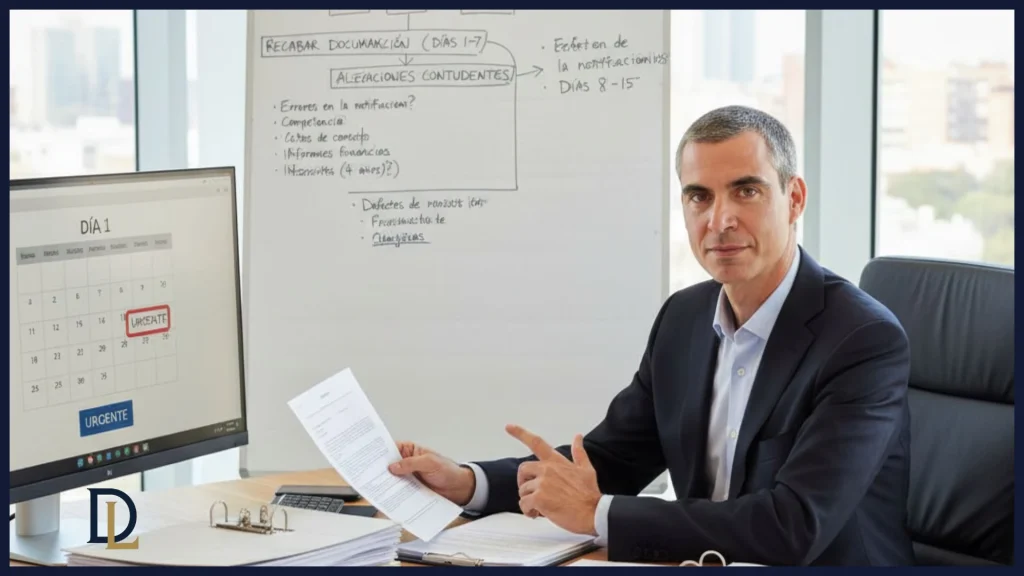

ACCIÓN 1: Análisis Urgente de la Notificación (Día 1)

Verifica los siguientes aspectos:

-

Notificación correcta: ¿Se ha notificado en plazo y forma? Errores en la notificación invalidan el procedimiento

-

Competencia del órgano: ¿El órgano que inicia el expediente es competente?

-

Motivación suficiente: ¿Especifica exactamente qué conducta se te imputa?

-

Prescripción: ¿Ha prescrito el derecho a derivar? (4 años desde distintos momentos según el tipo)

ACCIÓN 2: Recabar Documentación Probatoria (Días 1-7)

Recopila urgentemente:

-

Actas de consejos de administración donde conste tu diligencia

-

Informes financieros y asesoramiento recibido

-

Correspondencia con asesores fiscales

-

Documentación de crisis económica de la empresa

-

Prueba de tu cese efectivo como administrador (si aplica)

-

Certificados de deudas y estados contables

ACCIÓN 3: Presentación de Alegaciones Contundentes (Días 8-15)

Estructura de alegaciones efectivas:

- Alegaciones procesales:

-

Falta de competencia del órgano

-

Prescripción del derecho a derivar

- Alegaciones de fondo:

-

Ejercicio de la diligencia debida

-

Causas que impedían el cumplimiento

-

Inexistencia de causalidad entre conducta y daño

- Alegaciones sobre la deuda:

-

Prescripción de la deuda del deudor principal

-

Error en el cálculo de intereses o sanciones

- Prueba documental:

-

Solicitud de ampliación de plazo si es necesario

-

Propuesta de prueba pericial si es pertinente

Fase de Recurso: Vía Económico-Administrativa

Si la resolución es desfavorable, dispones de 1 mes para interponer:

Recurso de Reposición (opcional, ante el mismo órgano):

-

Plazo: 1 mes desde la notificación

-

Suspende el plazo para reclamación económico-administrativa

-

Útil para ganar tiempo y preparar una mejor defensa

Reclamación Económico-Administrativa (ante el TEAR/TEAC):

-

Plazo: 1 mes desde la notificación (o desde la resolución del recurso de reposición)

-

Permite solicitar suspensión de la ejecución aportando garantías

-

Vía previa obligatoria antes del contencioso-administrativo

Aspectos críticos de la suspensión:

-

Puedes solicitar suspensión con garantías (aval, seguro de caución)

-

En derivaciones art. 43.1.a (infracciones), se puede suspender la sanción sin garantías

-

La deuda tributaria NO se suspende automáticamente sin garantías (STS 2023)

Fase Contencioso-Administrativa

Si se desestima la reclamación económico-administrativa:

-

Plazo: 2 meses para interponer recurso contencioso-administrativo

-

Jurisdicción: Juzgados de lo Contencioso-Administrativo o TSJ (según cuantía)

-

Suspensión: Puedes solicitar medidas cautelares (requiere garantías)

6. Prescripción: Los 4 Años Críticos que Pueden Salvarte

La prescripción es una de las defensas más efectivas en derivaciones de responsabilidad. Comprender los plazos es crucial.

Reglas de Prescripción Según el Tipo

| Tipo de Responsabilidad | Inicio del Cómputo | Plazo | Interrupción |

|---|---|---|---|

| **Solidaria (Art. 42 LGT)** | Desde que finaliza el plazo de pago voluntario del deudor principal | 4 años | Cualquier actuación con conocimiento formal del interesado |

| **Subsidiaria (Art. 43 LGT)** | Desde que se declara fallido al deudor principal | 4 años | Inicio del expediente de derivación y actuaciones posteriores |

Casos Prácticos de Prescripción

Caso 1: Derivación por cese de actividad (Art. 43.1.b)

-

Situación: Sociedad cesó actividad en marzo de 2019 con deudas pendientes de IVA 2018

-

Declaración de fallido: Junio de 2020

-

¿Cuándo prescribe? Junio de 2024

-

Si la notificación llega en julio 2024: PRESCRITO ✓

Caso 2: Derivación solidaria por participación en infracciones (Art. 42.1.a)

-

Situación: Infracción tributaria de IRPF 2018 notificada en mayo 2019

-

Plazo pago voluntario: Hasta julio 2019

-

¿Cuándo prescribe? Julio 2023

-

Si el expediente se inicia en junio 2023: NO PRESCRITO ✗

Interrupciones del Plazo de Prescripción

Actuaciones que interrumpen:

-

Notificación del inicio del expediente de derivación

-

Cualquier actuación administrativa con conocimiento formal

-

Presentación de alegaciones por el interesado

-

Solicitud de aplazamiento o fraccionamiento

IMPORTANTE: Tras cada interrupción, el plazo vuelve a contar desde cero.

7. Situaciones Especiales y Casos Prácticos

Administrador de Hecho vs Administrador de Derecho

¿Quién es administrador de hecho?

Persona que, sin tener formalmente el cargo de administrador:

-

Ejerce funciones de administración con habitualidad

-

Dirige efectivamente la empresa

-

Actúa bajo instrucciones de los administradores formales

¿A quién deriva Hacienda la responsabilidad?

Regla general: A ambos si coexisten y cada uno realizó funciones de administración. La Administración debe probar:

-

Quién ejercía el control efectivo

-

Qué funciones específicas realizaba cada uno

-

Qué actuaciones concretas omitieron

Jurisprudencia reciente: La Audiencia Nacional ha establecido que no basta con acreditar la existencia de un administrador de hecho para exonerar al de derecho. Cada uno responde por sus propias omisiones.

Grupos de Sociedades y Matrices

¿Cuándo responde la matriz por las deudas de la filial?

Requisitos del Art. 42.1.g LGT:

-

Control efectivo de la filial (directo o indirecto)

-

Creación abusiva o fraudulenta para eludir responsabilidad

-

Unicidad de esferas económicas o confusión patrimonial

Prueba necesaria:

-

Decisiones estratégicas tomadas por la matriz

-

Flujos financieros anómalos entre matriz y filial

-

Uso de la filial como pantalla para ocultar patrimonio

-

Vaciamiento patrimonial de la filial

Derivación en Concurso de Acreedores

Situación común: La sociedad está en concurso y el administrador recibe derivación.

Defensas específicas:

-

Acreditar que se solicitó el concurso en plazo (2 meses desde conocimiento de la insolvencia)

-

Demostrar que no había alternativa razonable al impago tributario

-

Probar la prioridad de créditos salariales o superiores en orden de prelación

-

Documentar asesoramiento profesional seguido

Importante: El hecho de estar en concurso NO exime automáticamente de responsabilidad, pero es un factor atenuante significativo que debe alegarse correctamente.

Compraventa de Empresas (Due Diligence Fiscal)

Riesgo: El adquirente puede ser responsable solidario de las deudas tributarias del vendedor (Art. 42.1.c LGT).

Protocolo de protección:

-

Comunicación previa a Hacienda de la operación

-

Solicitud de certificación de deudas pendientes

-

Responsabilidad limitada al valor de lo adquirido si se cumple el protocolo

-

Revisión exhaustiva de deudas tributarias en el due diligence

-

Cláusulas de indemnización en el contrato de compraventa

8. Checklist de Actuación Inmediata

✓ Primeras 24 Horas

-

Leer detenidamente la notificación completa

-

Fotografiar y digitalizar todos los documentos recibidos

-

Verificar la fecha de notificación (determinante para plazos)

-

Contactar con abogado especializado en derecho tributario

-

Recopilar documentación básica: NIF, escrituras, poderes, última declaración fiscal

✓ Primeros 7 Días

-

Análisis jurídico exhaustivo de la derivación

-

Identificar los fundamentos de la imputación

-

Recopilar pruebas documentales: actas, informes, correos, documentación contable

-

Analizar prescripción y defectos formales

-

Calcular el importe exacto de la derivación y verificar errores

-

Solicitar copias del expediente completo a la AEAT

✓ Días 8-15 (Antes de que expire el plazo)

-

Redactar alegaciones fundamentadas jurídica y fácticamente

-

Aportar toda la documentación probatoria

-

Solicitar ampliación de plazo si es necesario (raramente concedida)

-

Presentar alegaciones telemáticamente con certificado electrónico

-

Guardar justificante de presentación con sello de entrada

✓ Durante la Tramitación

-

Monitorizar el estado del expediente regularmente

-

Preparar estrategia de suspensión (aval, seguro, garantías)

-

Analizar opciones de aplazamiento o fraccionamiento si procede

-

Considerar medidas de protección patrimonial legales

✓ Si la Resolución es Desfavorable

-

Verificar plazo de pago voluntario (30 días)

-

Valorar recurso de reposición o reclamación económico-administrativa

-

Solicitar suspensión aportando garantías suficientes

-

Preparar recurso contencioso si se agotan vías administrativas

-

Nunca dejar prescribir plazos sin actuación expresa

9. Errores de Hacienda que Puedes Aprovechar

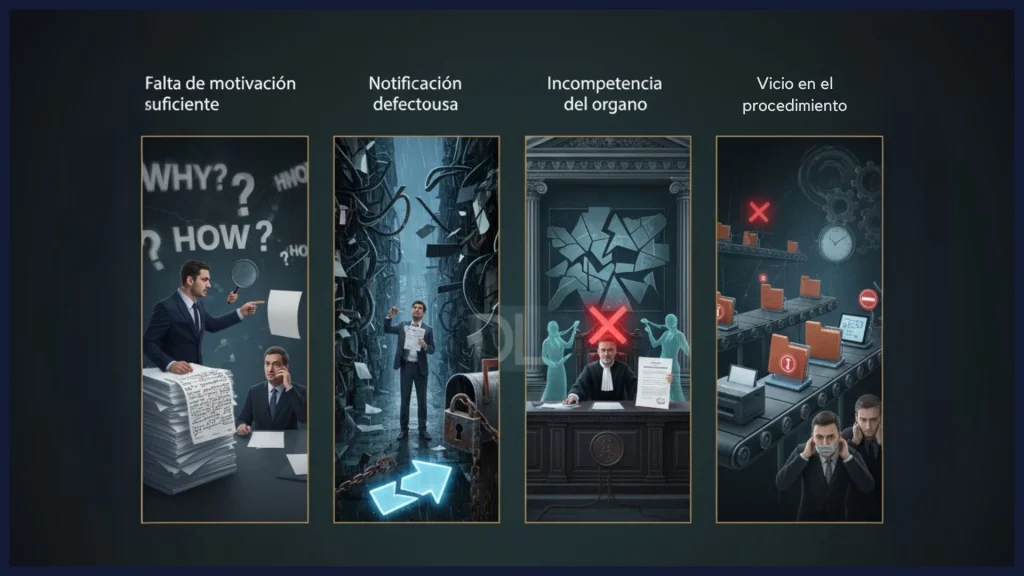

Defectos Formales Invalidantes

- Falta de motivación suficiente

-

No basta con citar el artículo legal

-

Debe existir relación causal entre la conducta y el daño

- Notificación defectuosa

-

Notificación a persona no autorizada

-

Incumplimiento del procedimiento de notificación

- Incompetencia del órgano

- Delegaciones incorrectas de competencia

- Vicio en el procedimiento

-

Denegación indebida de prueba propuesta

-

Ausencia de informe preceptivo

Defectos de Fondo Recurribles

- Inexistencia del presupuesto habilitante

-

Falta de relación causal

-

Ausencia del elemento subjetivo (culpa o negligencia)

- Error en la cuantificación

-

Error en el cálculo de sanciones

-

Duplicidad de conceptos

- Prescripción no advertida

- No consideración de interrupciones válidas

- Inversión indebida de la carga de la prueba

- Presunciones sin base probatoria

10. Preguntas Frecuentes (FAQ)

¿Puedo ir a la cárcel por una derivación de responsabilidad?

No. La derivación de responsabilidad tributaria es un procedimiento administrativo, no penal. Sin embargo:

-

Si la deuda supera 120.000€ y existe ocultación dolosa, podría iniciarse procedimiento penal paralelo por delito fiscal (art. 305 CP)

-

El impago de la derivación NO es delito, pero el embargo y ejecución forzosa sí se producirán

¿Qué pasa si ignoro la notificación?

Grave error. Si no presentas alegaciones:

-

Se entiende que no te opones a la derivación

-

La Administración dictará resolución sin considerar tu versión

-

Pierdes la oportunidad de aportar pruebas y defensas

-

El procedimiento continuará inexorablemente hasta el embargo

¿Pueden embargar mi vivienda habitual?

Sí, aunque con limitaciones. La vivienda habitual:

-

NO es inembargable en procedimientos tributarios

-

Hacienda debe agotar antes otros bienes (cuentas, vehículos, otros inmuebles)

-

Si la deuda es elevada y no hay otros bienes, pueden embargar la vivienda habitual

-

Protección: Si el valor supera la deuda, se respeta el remanente

¿Cuánto tiempo tarda el procedimiento completo?

Plazos típicos:

-

Expediente de derivación: 3-6 meses desde inicio hasta resolución

-

Reclamación económico-administrativa: 6-18 meses

-

Contencioso-administrativo: 1-3 años (primera instancia)

-

Total: Entre 2 y 5 años para agotar todas las vías

Durante este tiempo: Puedes solicitar suspensión aportando garantías para evitar embargos.

¿Puedo negociar con Hacienda?

Depende del momento:

-

Antes de la derivación: NO hay margen de negociación sobre si procede o no

-

Durante el expediente: Solo a través de alegaciones formales

-

Después de la derivación firme: Sí, puedes solicitar aplazamiento/fraccionamiento de pago

Estrategia óptima: Combatir la derivación en vía administrativa y judicial. Solo si se confirma, plantear facilidades de pago.

Si necesitas servicios de defensa ante derivaciones, nuestro equipo especializado puede ayudarte.

¿Los seguros de responsabilidad civil D&O cubren derivaciones tributarias?

Habitualmente NO. La mayoría de pólizas D&O (Directors & Officers) excluyen expresamente:

-

Sanciones tributarias

-

Derivaciones de responsabilidad fiscal

-

Impagos deliberados de impuestos

Excepción: Algunas pólizas premium cubren gastos de defensa jurídica (no la deuda derivada). Revisa tu póliza específica.

Si ya no soy administrador, ¿pueden derivarme responsabilidad?

Sí, absolutamente. El hecho de haber cesado como administrador NO te exonera:

-

La responsabilidad se deriva por hechos ocurridos durante tu mandato

-

Aunque hayas cesado hace años, si se cumplen los requisitos legales, puedes ser responsable

-

El cese debe estar inscrito en el Registro Mercantil y comunicado a Hacienda

Protocolo de cese seguro: Ver nuestra guía sobre cese de administradores sin riesgos.

¿Qué diferencia hay entre una derivación y un embargo?

Son figuras distintas:

-

Derivación: Te convierte en deudor de la Administración (te traslada la responsabilidad)

-

Embargo: Es la medida ejecutiva para cobrar una deuda (traba tus bienes)

Secuencia típica: Derivación → Deuda firme → Impago → Embargo

¿Puedo recurrir si la empresa ya pagó parte de la deuda?

Sí, y debes hacerlo. Si el deudor principal realizó pagos parciales después de la derivación:

-

Esos pagos reducen proporcionalmente tu responsabilidad

-

Debes solicitar la actualización del importe derivado

-

La Administración debe descontar dichos pagos de tu deuda

¿La derivación afecta a mi historial en CIRBE y ASNEF?

La derivación en sí no aparece directamente, pero:

-

Si no pagas y te embargan cuentas, tu banco lo sabrá

-

Aparecerás en registros de morosidad si se inician procedimientos ejecutivos

-

Puede afectar tu capacidad crediticia futura

-

Las entidades financieras pueden consultar tus deudas con Hacienda

11. Medidas Preventivas: Protección Antes de la Derivación

Protocolo de Diligencia para Administradores

Documentación que debes conservar siempre:

-

Actas de todos los consejos donde se traten temas fiscales

-

Correspondencia con asesores fiscales y sus informes

-

Decisiones empresariales adoptadas y su justificación económica

-

Situación financiera real de la empresa en cada momento

-

Intentos de regularización o comunicación con Hacienda

Actuaciones recomendadas:

-

Solicitar informes periódicos a tu asesor fiscal sobre el estado tributario de la empresa

-

Documentar todas las decisiones críticas mediante acta o informe motivado

-

Actuar siempre con asesoramiento profesional en materias tributarias complejas

-

Conservar correos electrónicos y comunicaciones relevantes

-

Ante crisis económica: documentar exhaustivamente la situación y las medidas adoptadas

Señales de Alerta: Cuándo Preocuparse

Indicadores de riesgo alto de derivación futura:

-

La empresa ha dejado de pagar IVA o retenciones de IRPF durante 2+ trimestres consecutivos

-

Existen deudas con la Seguridad Social impagadas

-

Se han presentado autoliquidaciones sin ingreso reiteradamente

-

La empresa está en situación de insolvencia no declarada

-

Has cesado como administrador pero no consta en el Registro Mercantil

-

La empresa ha cesado actividad sin liquidar deudas tributarias

-

Hacienda ha iniciado procedimiento de apremio contra la sociedad

-

Existe embargo sobre bienes de la sociedad

Acción urgente si detectas 3+ indicadores: Consulta inmediatamente con especialista para blindaje preventivo.

Estructuras de Protección Patrimonial Legales

Advertencia previa: Todas las medidas de protección patrimonial deben adoptarse mucho antes de que exista riesgo de derivación. Realizar operaciones patrimoniales una vez iniciado el procedimiento puede considerarse ocultación de bienes y agravar la situación.

Medidas legales preventivas:

- Régimen económico matrimonial

- Debe existir con anterioridad a la derivación

- Holding familiar

- Requiere planificación con años de antelación

- Seguros de vida/ahorro

- Límites legales y jurisprudenciales aplicables

- Testamento y planificación sucesoria

- Importante para proteger a herederos

IMPORTANTE: Cualquier operación de vaciamiento patrimonial, ocultación o simulación puede:

-

Constituir delito de alzamiento de bienes (art. 257 CP)

-

Agravar la responsabilidad tributaria (art. 42.2 LGT)

-

Resultar en responsabilidad solidaria más dura

12. Recursos Adicionales y Próximos Pasos

Documentación Oficial de Referencia

-

Agencia Tributaria - Derivaciones y Responsables: https://sede.agenciatributaria.gob.es/Sede/deudas-apremios-embargos-subastas/derivaciones-responsables-sucesores.html

-

Tribunal Supremo - Jurisprudencia: Consulta las sentencias mencionadas en esta guía para profundizar en cada aspecto

¿Necesitas Ayuda Especializada?

En Derivum Legal, somos especialistas en defensa frente a derivaciones de responsabilidad tributaria y embargos de Hacienda. Nuestro equipo de abogados tributaristas cuenta con amplia experiencia en:

-

Defensa en procedimientos de derivación (solidaria y subsidiaria)

-

Recursos contra declaraciones de responsabilidad

-

Suspensión de embargos y medidas cautelares

-

Estrategias de protección patrimonial legal

-

Negociación con la AEAT en casos complejos

Servicios de Urgencia 24/7:

-

Análisis de notificación en menos de 24 horas

-

Protocolo de actuación inmediata

-

Preparación de alegaciones urgentes

-

Estrategia de defensa personalizada

Contacto y Consulta Inicial

Si has recibido una notificación de derivación de responsabilidad, cada día cuenta. No dejes pasar el plazo de alegaciones sin actuar.

Solicita tu consulta inicial:

-

[Web: https://derivumlegal.com](Web: derivumlegal.com - Página principal)

-

Email: contacto@derivumlegal.com

-

Teléfono: 932 012 400

Primera consulta: Evaluamos tu caso de forma confidencial y te indicamos las opciones reales de defensa con transparencia absoluta.

Conclusión

La derivación de responsabilidad tributaria es uno de los procedimientos más severos del ordenamiento tributario español, pero no es inevitable ni irreversible. Con la estrategia adecuada, documentación sólida y defensa especializada, es posible evitar o minimizar significativamente las consecuencias.

Las claves del éxito son:

-

Actuar con extrema rapidez en las primeras 72 horas tras la notificación

-

Presentar alegaciones exhaustivas y bien fundamentadas dentro del plazo

-

Aprovechar las garantías reforzadas de la jurisprudencia reciente (2024-2025)

-

No abandonar nunca la defensa hasta agotar todas las vías

-

Contar con especialistas que conozcan la materia en profundidad

Recuerda que cada caso es único y requiere análisis personalizado. La información de esta guía es orientativa y no sustituye el asesoramiento jurídico profesional adaptado a tu situación específica.

Aviso Legal y Disclaimer

Última actualización: 29 de septiembre de 2025

El contenido de este artículo tiene carácter meramente informativo y orientativo. La información proporcionada se basa en la normativa tributaria vigente, jurisprudencia del Tribunal Supremo y fuentes oficiales de la Agencia Tributaria española.

Este contenido NO constituye:

-

Asesoramiento jurídico personalizado

-

Recomendación específica para tu caso concreto

-

Garantía de resultados en procedimientos tributarios

-

Sustituto de la consulta con abogado especializado

Cada situación es única y requiere análisis individualizado considerando:

-

Circunstancias específicas del caso

-

Documentación disponible

-

Evolución normativa y jurisprudencial

-

Estrategia procesal óptima

Limitación de responsabilidad: Derivum Legal no asume responsabilidad por decisiones tomadas basándose exclusivamente en esta información sin consulta profesional previa. La normativa tributaria y la jurisprudencia evolucionan constantemente, por lo que recomendamos verificar la vigencia de cualquier información con un profesional.

Para casos reales, solicita siempre asesoramiento jurídico especializado que evalúe tu situación concreta y te proporcione una estrategia de defensa personalizada.

© 2025 Derivum Legal. Todos los derechos reservados.

Fuentes consultadas:

-

Ley 58/2003, de 17 de diciembre, General Tributaria (BOE)

-

Sentencias del Tribunal Supremo 2024-2025

-

Agencia Tributaria - Sede Electrónica

-

Doctrina administrativa AEAT

-

Jurisprudencia Audiencia Nacional y TSJ

Esta guía se actualiza periódicamente para reflejar cambios normativos y jurisprudenciales. Última revisión: 29/09/2025

¿Necesitas asesoramiento especializado?

Nuestro equipo de abogados expertos en derivación de responsabilidad tributaria puede ayudarte a proteger tu patrimonio.

Consulta Gratuita